法人税の中間申告について記事にしたいと思います。

法人税の中間申告(予定申告)とは

かっこ書きを省略した条文は下記の通りです。

第71条 中間申告

内国法人である普通法人は、その事業年度が6月を超える場合には、当該事業年度開始の日以後6月を経過した日から2月以内に、税務署長に対し、次に掲げる事項を記載した申告書を提出しなければならない。

ただし、第1号に掲げる金額が10万円以下である場合若しくは当該金額がない場合又は当該普通法人と通算親法人である協同組合等との間に通算完全支配関係がある場合は、当該申告書を提出することを要しない。

一 当該事業年度の前事業年度の法人税額で6月を経過した日の前日までに確定したものを当該前事業年度の月数で除し、これに当該事業年度開始の日から当該前日までの期間の月数を乗じて計算した金額

二 前号に掲げる金額の計算の基礎その他財務省令で定める事項

2 ~省略~

3 ~省略~

4 前3項の月数は、暦に従つて計算し、1月に満たない端数を生じたときは、これを1月とする。

新しい事業年度が開始して6ヶ月を経過した日から2ヶ月以内に、一定の税額等を記載した中間申告書を提出しなければならない という条文になっています。

3月決算(4/1が期首)の法人であれば、11月30日までに中間申告書を提出する必要があります。

第1項の「ただし書き」にあるように、第1号の金額が10万円以下(=前期の法人税額が20万円以下)の場合は、提出義務はありません。

「前事業年度の法人税額」

⇒前期の法人税申告書の別表一で確認できます。

「当該前事業年度の月数で除し」

⇒前事業年度が12ヶ月の事業年度であれば、「÷12」をします。

「当該事業年度開始の日から当該前日までの期間の月数を乗じて」

⇒期首から6ヶ月を経過した日の前日なので、6ヶ月となります。「×6」をします。

前事業年度の法人税額が100万円の場合

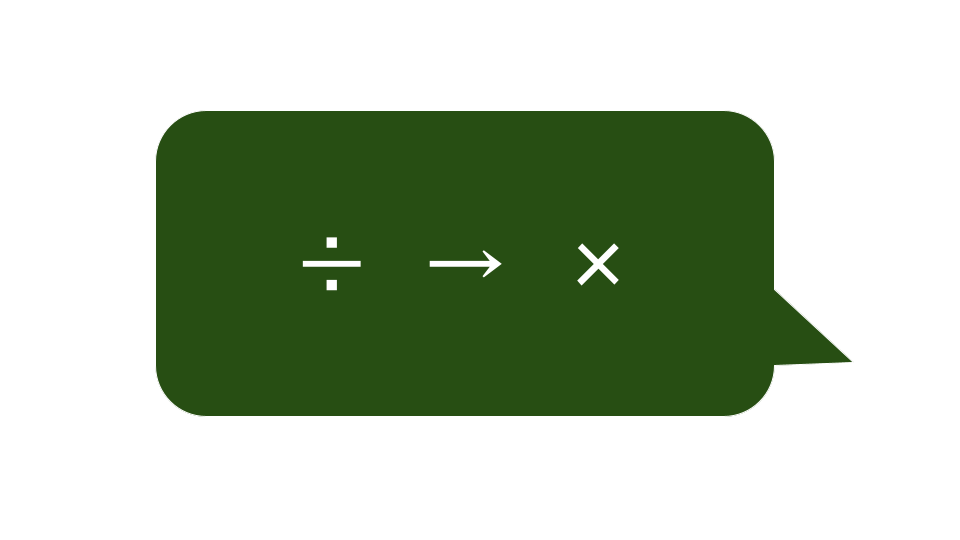

わり算とかけ算のどちらが先かという論点ですが、条文通り「÷12」が先で「×6」が後となります。

「×6÷12」=「×6/12」(=「×1/2」)ではないので注意が必要です。照会事例はこちら。

以前記事にした「均等割」という税金では、「÷12」が後でした。

法人税の中間申告書(予定申告書)を提出しなかった場合

実務上は、中間申告書(予定申告書)を提出しないことはよくあることです。

一つ目の目次の 第71条 中間申告では、「申告書を提出しなければならない。」と義務規定となっています。

しかし、第73条で次のように定められているためです。

第73条 中間申告書の提出がない場合の特例

中間申告書を提出すべき内国法人である普通法人がその中間申告書をその提出期限までに提出しなかつた場合には、その普通法人については、その提出期限において、税務署長に対し第71条第1項各号(前期の実績による中間申告書の記載事項)に掲げる事項を記載した中間申告書の提出があつたものとみなして、この法律の規定を適用する。

仮に中間申告書(予定申告書)を提出しなかったとしても、第71条第1項の中間申告書の提出があったものとみなすためです。

申告書の提出自体はしなくてもよいですが、中間分の納税は義務なので勘違いしないようにしましょう。

仮決算をした場合の中間申告について

どのような場合に仮決算をするか

仮決算による中間申告は次のような場合に申告することが想定されます。

- 前事業年度に比べて、資金繰りが苦しい・経営が悪化した場合

- 前事業年度に土地の売却等の特別利益が発生し、通常の予定申告による法人税額が高額となっている場合

上記のような事情が生じている場合は、第71条(予定申告)に代えて、

その事業年度開始の日以後6月の期間を1事業年度とみなして、その期間に係る課税標準である所得の金額(又は欠損金額)を計算した中間申告をすることができます。

仮決算をした場合の中間申告書には、その期間(6月の期間)の末日における貸借対照表、損益計算書等を添付する必要があります。

71条の予定申告より工数が増えるため、好んで仮決算を組む方は少ないです。

そのため、一定の事情がある場合に限り行う申告の方法となります。

仮決算をした場合の中間申告書の添付書類

- 貸借対照表

- 損益計算書

- 株主資本等変動計算書(又は社員資本等変動計算書)

- 勘定科目内訳明細書

また、次のような場合は仮決算による中間申告はできません。

- 1つ目の目次の第71条(予定申告)によって算出された納付額が10万円以下の場合

- 仮決算に基づく納付額 が 予定申告による納付額 を超える場合

特に2つ目の理由は、還付加算金を目的としてわざと過大な中間申告をするケースが散見されていたためです。

例えば、年間の法人税が100万円なのに対して、6ヶ月経過後に仮決算で500万円の中間申告をし、確定申告で400万円の還付+還付加算金を受取るといった場合です。

その他合併の論点(特に地方税)などもありますが、時間があるときに書き足したいと思います。

受験生時代、法人税法の本試験の計算問題で出題された論点でした。

多くの受験生が疑うことなく、理論のテキストの暗記のままに「×6/12」をして苦い思いをした箇所です。

実務経験のある受験生の方がその問題に関しては有利だったかもしれません。

懐かしい。