随時追加していきます。

目次

確定申告の納期限・振替納税の振替日

令和5年分所得税・消費税

| 納期等の区分 | 納期限 | 振替日 |

|---|---|---|

| 所得税 確定申告 | R06.03.15(金) | R06.04.23(火) |

| 贈与税 確定申告 | R06.03.15(金) | – |

| 消費税 確定申告 | R06.04.01(月) | R06.04.30(火) |

法人税

普通法人の法人税の税率

| 区分 | 中小企業者等の法人税率の特例 | H31.04.01以後 |

|---|---|---|

| 資本金1億円以下の法人 | 年800万円以下の部分 ( 適用除外事業者 ) | 19% |

| 〃 | 〃 (適用除外事業者以外) | 15% |

| 〃 | 年800万円超の部分 | 23.20% |

| 資本金1億円超の法人 | 適用なし | 23.20% |

適用除外事業者

その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人等

給与所得

給与所得控除(令和2年分以降)

| 給与収入金額 | 給与所得控除額 |

|---|---|

| ~1,625,000円 | 550,000円 |

| 1,625,001円~1,800,000円 | 収入金額×40%-100,000円 |

| 1,800,001円~3,600,000円 | 収入金額×30%+80,000円 |

| 3,600,001円~6,600,000円 | 収入金額×20%+440,000円 |

| 6,600,001円~8,500,000円 | 収入金額×10%+1,100,000円 |

| 8,500,001円~ | 1,950,000円(上限) |

給与収入金額が660万円未満の場合には、こちらより給与所得を求めてください。

(別表第五 年末調整等のための給与所得控除後の給与等の金額の表)

給与所得の早見表

| 月給の目安 | 給与収入 | 給与所得控除 | 給与所得 |

|---|---|---|---|

| – | 1,625,000円まで | 550,000円 | 1,075,000円 |

| 15万円×12ヶ月 | 1,800,000円 | 620,000円 | 1,180,000円 |

| 20万円×12ヶ月 | 2,400,000円 | 800,000円 | 1,600,000円 |

| 25万円×12ヶ月 | 3,000,000円 | 980,000円 | 2,020,000円 |

| 30万円×12ヶ月 | 3,600,000円 | 1,160,000円 | 2,440,000円 |

| 35万円×12ヶ月 | 4,200,000円 | 1,280,000円 | 2,920,000円 |

| 40万円×12ヶ月 | 4,800,000円 | 1,400,000円 | 3,400,000円 |

| 45万円×12ヶ月 | 5,400,000円 | 1,520,000円 | 3,880,000円 |

| 50万円×12ヶ月 | 6,000,000円 | 1,640,000円 | 4,360,000円 |

| 55万円×12ヶ月 | 6,600,000円 | 1,760,000円 | 4,840,000円 |

| 60万円×12ヶ月 | 7,200,000円 | 1,820,000円 | 5,380,000円 |

| 65万円×12ヶ月 | 7,800,000円 | 1,880,000円 | 5,920,000円 |

| 70万円×12ヶ月 | 8,400,000円 | 1,940,000円 | 6,460,000円 |

| 75万円×12ヶ月 | 9,000,000円 | 1,950,000円(上限) | 7,050,000円 |

| 80万円×12ヶ月 | 9,600,000円 | 1,950,000円(上限) | 7,650,000円 |

| – | 10,000,000円 | 1,950,000円(上限) | 8,050,000円 |

| 85万円×12ヶ月 | 10,200,000円 | 1,950,000円(上限) | 8,250,000円 |

| 90万円×12ヶ月 | 10,800,000円 | 1,950,000円(上限) | 8,850,000円 |

| 100万円×12ヶ月 | 12,000,000円 | 1,950,000円(上限) | 10,050,000円 |

| – | 13,000,000円 | 1,950,000円(上限) | 11,050,000円 |

| – | 14,000,000円 | 1,950,000円(上限) | 12,050,000円 |

| – | 15,000,000円 | 1,950,000円(上限) | 13,050,000円 |

| – | 16,000,000円 | 1,950,000円(上限) | 14,050,000円 |

| – | 17,000,000円 | 1,950,000円(上限) | 15,050,000円 |

| 150万円×12ヶ月 | 18,000,000円 | 1,950,000円(上限) | 16,050,000円 |

ふるさと納税

所得税率

| 課税所得金額 | 税率 |

|---|---|

| 1,000円~1,949,000円 | 5% |

| 1,950,000円~3,299,000円 | 10% |

| 3,300,000円~6,949,000円 | 20% |

| 6,950,000円~8,999,000円 | 23% |

| 9,000,000円~17,999,000円 | 33% |

| 18,000,000円~39,999,000円 | 40% |

| 40,000,000円~ | 45% |

所得税・住民税

所得税(復興特別所得税を除く)速算表(平成27年分以降)

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円 | 5% | – |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

例)課税所得500万円

5,000,000円×20%-427,500円=572,500円(所得税)

所得税の早見表(復興特別所得税を除く)

| 課税所得金額 | 所得税 | 負担税率 |

|---|---|---|

| 100万円 | 50,000円 | 5.00% |

| 150万円 | 75,000円 | 5.00% |

| 200万円 | 102,500円 | 5.13% |

| 250万円 | 152,500円 | 6.10% |

| 300万円 | 202,500円 | 6.75% |

| 350万円 | 272,500円 | 7.79% |

| 400万円 | 372,500円 | 9.31% |

| 450万円 | 472,500円 | 10.50% |

| 500万円 | 572,500円 | 11.45% |

| 550万円 | 672,500円 | 12.23% |

| 600万円 | 772,500円 | 12.88% |

| 650万円 | 872,500円 | 13.42% |

| 700万円 | 974,000円 | 13.91% |

| 750万円 | 1,089,000円 | 14.52% |

| 800万円 | 1,204,000円 | 15.05% |

| 850万円 | 1,319,000円 | 15.52% |

| 900万円 | 1,434,000円 | 15.93% |

| 950万円 | 1,599,000円 | 16.83% |

| 1,000万円 | 1,764,000円 | 17.64% |

| 1,100万円 | 2,094,000円 | 19.04% |

| 1,200万円 | 2,424,000円 | 20.20% |

| 1,300万円 | 2,754,000円 | 21.18% |

| 1,400万円 | 3,084,000円 | 22.03% |

| 1,500万円 | 3,414,000円 | 22.76% |

所得税・住民税の早見表(復興特別所得税を含む)

| 課税所得金額 | 所得税・住民税 | 負担税率 |

|---|---|---|

| 100万円 | 151,050円 | 15.11% |

| 150万円 | 226,575円 | 15.11% |

| 200万円 | 304,652円 | 15.23% |

| 250万円 | 405,702円 | 16.23% |

| 300万円 | 506,752円 | 16.89% |

| 350万円 | 628,222円 | 17.95% |

| 400万円 | 780,322円 | 19.51% |

| 450万円 | 932,422円 | 20.72% |

| 500万円 | 1,084,522円 | 21.69% |

| 550万円 | 1,236,622円 | 22.48% |

| 600万円 | 1,388,722円 | 23.15% |

| 650万円 | 1,540,822円 | 23.70% |

| 700万円 | 1,694,454円 | 24.21% |

| 750万円 | 1,861,869円 | 24.82% |

| 800万円 | 2,029,284円 | 25.37% |

| 850万円 | 2,196,699円 | 25.84% |

| 900万円 | 2,364,114円 | 26.27% |

| 950万円 | 2,582,579円 | 27.19% |

| 1,000万円 | 2,801,044円 | 28.01% |

| 1,100万円 | 3,237,974円 | 29.44% |

| 1,200万円 | 3,674,904円 | 30.62% |

| 1,300万円 | 4,111,834円 | 31.63% |

| 1,400万円 | 4,548,764円 | 32.49% |

| 1,500万円 | 4,985,694円 | 33.24% |

所得税の百円未満切捨てをしていません。

個人事業税

第一種事業

| 事業内容 | 標準税率 |

|---|---|

| 物品販売業 運送取扱業 料理店業 遊覧所業 保険業 船舶定係場業 飲食店業 商品取引業 金銭貸付業 倉庫業 周旋業 不動産売買業 物品貸付業 駐車場業 代理業 広告業 不動産貸付業 請負業 仲立業 興信所業 製造業 印刷業 問屋業 案内業 電気供給業 出版業 両替業 冠婚葬祭業 土石採取業 写真業 公衆浴場業(むし風呂等) 電気通信事業 席貸業 演劇興行業 運送業 旅館業 遊技場業 | 5% |

第二種事業

| 事業内容 | 標準税率 |

|---|---|

| 畜産業 水産業 薪炭製造業 | 4% |

第三種事業

| 事業内容 | 標準税率 |

|---|---|

| あんま・マッサージ又は指圧・はり・きゅう・柔道整復 その他の医業に類する事業 装蹄師業 | 3% |

| 医業 公証人業 設計監督者業 公衆浴場業(銭湯) 歯科医業 弁理士業 不動産鑑定業 歯科衛生士業 薬剤師業 税理士業 デザイン業 歯科技工士業 獣医業 公認会計士業 諸芸師匠業 測量士業 弁護士業 計理士業 理容業 土地家屋調査士業 司法書士業 社会保険労務士業 美容業 海事代理士業 行政書士業 コンサルタント業 クリーニング業 印刷製版業 | 5% |

贈与税

一般贈与財産用の贈与税率

兄弟間の贈与、夫婦間の贈与、親から未成年の子への贈与など

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

特例贈与財産用の贈与税率

祖父から孫への贈与、父から子への贈与など(贈与を受けた年の1月1日において18歳以上の者に限ります。)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

相続税

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

相続税の基礎控除

3,000万円 + 600万円 × 法定相続人の数

相続税の非課税財産

- 皇室経済法の規定により皇位とともに皇嗣が受けた物

- 墓所、霊びよう及び祭具並びにこれらに準ずるもの(お墓や墓石)

- 宗教、慈善、学術その他公益を目的とする事業(社会福祉事業、更生保護事業など)を行う者で政令で定めるものが相続又は遺贈により取得した財産で当該公益を目的とする事業の用に供することが確実なもの

- 条例の規定により地方公共団体が精神又は身体に障害のある者に関して実施する共済制度で政令で定めるものに基づいて支給される給付金を受ける権利(心身障害者の扶養のための給付金・弔慰金を受ける権利)

- 相続によって取得したとみなされる生命保険金のうち、500万円に法定相続人の数を掛けた金額までの部分

- 相続によって取得したとみなされる退職手当金等のうち、500万円に法定相続人の数を掛けた金額までの部分

- 国・地方公共団体・公益目的事業の法人に対して相続又は遺贈により取得した財産を贈与(寄附)した場合や

相続又は遺贈により取得した金銭で相続税の申告期限までに特定の公益信託の信託財産とするために支出したもの(措法70の非課税)

財産の種類、細目、利用区分、銘柄等

| 種類 | 細目 | 利用区分・銘柄等 |

|---|---|---|

| 土地 | 田、畑 | 自用地、貸付地、賃借件、耕作権、永小作権の別 |

| 〃 | 宅地 | 自用地(事業用、居住用、その他)、貸宅地、貸家建付地、借地権(事業用、居住用、その他)などの別 |

| 〃 | 山林 | 普通山林、保安林の別 |

| 〃 | その他の土地 | 原野、牧場、池沼、鉱泉地、雑種地の別 |

| 家屋 | 家屋、構築物 | 家屋については自用家屋、貸家の別、その構造と用途、構築物については駐車場、広告塔などの別 |

事業用財産 | 機械、器具、農機具、その他の減価償却資産 | 機械、器具、農機具、自動車、船舶などについてはその名称と年式、牛馬等についてはその用途と年齢、果樹についてはその樹種と樹齢、営業権についてはその事業の種目と商号など |

| 〃 | 商品、製品、半製品、原材料、農産物等 | 商品、製品、半製品、原材料、農産物等の別に、その合計額を「財産の価額」欄に記入し、それらの明細は、適宜の用紙に記載して添付してください。 |

| 〃 | 売掛金 | |

| 〃 | その他の財産 | 電話加入権、受取手形、その他その財産の名称。なお、電話加入権については、その加入局と電話番号 |

| 有価証券 | 株式、出資 | 銘柄 |

| 〃 | 公債、社債 | 銘柄 |

| 〃 | 証券投資信託、貸付信託の受益証券 | 銘柄 |

| 現金、預貯金等 | 現金、預貯金等 | 現金、普通預金、当座預金、定期預金、通常貯金、定額貯金、定期積金、金銭信託などの別及び贈与の目的 |

| 家庭用財産 | 家庭用財産 | その名称と銘柄 |

その他の財産(利益) | その他 | 1 事業に関係ない自動車、特許権、著作権、電話加入権、貸付金、書画・骨とうなどの別 2 自動車についてはその名称と年式、電話加入権については、その加入局と電話番号、書画・骨とうなどについてはその名称と作者名など 3 著しく低い価額の対価で財産を譲り受けた場合など贈与によって取得したものとみなされる財産(生命保険金等を除きます。)については、その財産(利益)の内容 |

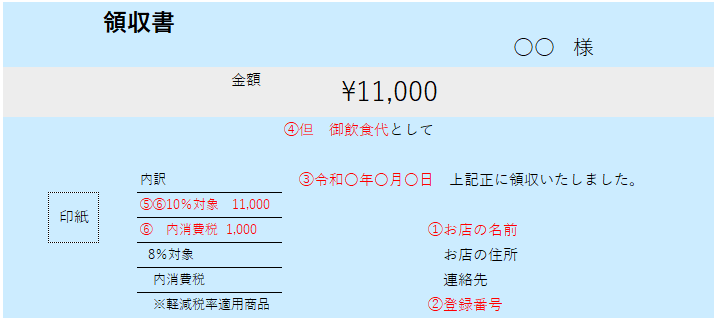

インボイス

インボイス

- 適格請求書発行事業者の氏名又は名称

- 登録番号

- 取引年月日

- 取引内容(軽減税率の対象となる取引である場合には、その旨)

- 税抜価額又は税込価額を税率の異なるごとに区分して合計した金額

- 消費税額等(⑤に準じて計算)又は適用税率(税額か税率の記載でOK。両方の記載もOK。)

- 書類の交付を受ける事業者の氏名又は名称

簡易インボイス

- 適格請求書発行事業者の氏名又は名称

- 登録番号

- 取引年月日

- 取引内容(軽減税率の対象となる取引である場合には、その旨)

- 税抜価額又は税込価額を税率の異なるごとに区分して合計した金額

- 消費税額等(⑤に準じて計算)又は適用税率(税額か税率の記載でOK。両方の記載もOK。)

領収書の記載例(簡易インボイス)