太陽光発電に関する事業税の改正

法人税の申告を行うにあたり申告先は3つ(福岡県の場合)あります。

- 1つ目は税務署

- 2つ目は都道府県

- 3つ目は市区町村 です。

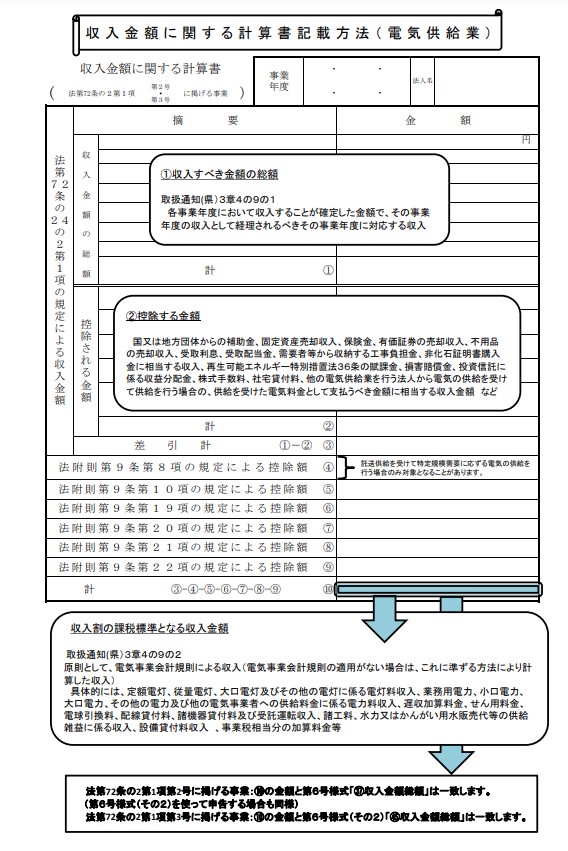

この2つ目の都道府県への申告では、「太陽光発電での収入(売電収入)」がある法人(電気供給業の法人)は少し特殊な計算方法を採ることになります。

これは、法人事業税のうち、所得割(および付加価値割)に加えて「収入割(シュウニュウワリ)」が課されるためです。

※今回の説明の対象となる法人は、「資本金1億円以下」の中小企業等とします。

所得割と収入割とは

①所得割の算定方法

所得金額(≒当期純利益)×税率

法人税や住民税と同様に「利益」に対して税金が課されます。

②収入割の算定方法

収入金額(≒売上など)×税率

「売上などの収入」に対して税金が課されます。

収入割が所得割と大きく違うポイントとして、「赤字」であっても税金は課されることになります。

「×税率」の対象が「売上などの収入」となっているためですね。

分かりやすくするとこんな感じ↓です。(税務上の利益と会計上の利益をイコールと仮定します。)

| 売上高 | 1億円 | ←「収入割」の課税対象となる数字 |

| 売上原価 | 3,000万円 | |

| 販管費 | 5,000万円 | |

| 営業外収益・費用 | ||

| 特別利益・損失 | ||

| 当期純利益 | 2,000万円 | ←「所得割」の課税対象となる数字 |

売上に税率をかけるのか、利益に税率をかけるのか 計算方法がまったく異なるので、決算期が近づいたクライアントへの事前説明にも注意が必要です。

電気供給業に影響する令和2年度の税制改正とは

改正前は、電気供給業の法人事業税の計算は「収入割のみ」でした。

改正後は、電気供給業の法人事業税の計算は「収入割+所得割」となります。

増税?と思ってしまいますが、必ずしもそういうわけではありません。

理由としては、収入割の税率が 改正前:1.00% → 改正後:0.75% に引き下げられたためです。

実際に増税となるか減税となるかは、会社ごとに異なるかと思います。

この辺りも、改正前後のシミュレーションなどを作成して、わかりやすいように説明できれば、納税者も納得して税金を納めることができます。

電気供給業を副業(兼業)として営む場合の会計ソフト上の注意点

電気供給業を法人の副業(兼業)として行っている場合は、会計ソフトの設定にいわゆる「部門」を導入した方が良いと言えます。

「本業」と「電気供給業」に分けるだけです。(P/L:部門あり、B/S:部門なし でよいかと。)

理由としては、法人事業税の申告書を作成する際に、第6号様式の申告書に添付する書類として次のようなものや事業ごとの区分計算書などが求められているためです。

煩雑な処理が多い申告書作りとなりますので、最初から「部門」で仕訳を整理することでミスが少なくなると思います。

(書式・提出書類については、詳しくは該当する都道府県へお問い合わせください。)

電気供給業を副業(兼業)として営む場合の税務上の注意点

①部門ごとの共通経費がある場合は、売上等で最も妥当と思われる基準で按分すること。たとえば役員報酬などです。

②本業で生じた赤字 と 電気供給業で生じた黒字 は損益通算出来ません。本業での欠損金は翌年以後の本業の所得との相殺になります。逆もしかり。

関連事項として、第6号様式別表9(欠損金額等の控除明細書)を作成する場合は、「第6号様式 その2」を使用することになります。

③電気供給業での収入(売上高)が本業の収入の1割程度などであれば、収入割ではなく、所得割のみの課税で済みます。

つまり煩雑な計算をすることなく、今まで通りの計算・申告でOKです。

※ただし、収入割で申告した方が有利であると試算できるのであれば、当然納税者有利に考えるべきです。事務所側が楽をしてはダメってことです。

正直、電気供給業の申告は面倒です。。。

いや、面倒ではなく時間のかかる作業です。。