令和5年(2023年)の10月1日以降に実施される適格請求書保存方式(インボイス制度)における適格請求書発行事業者の登録申請書について記事にしたいと思います。

適格請求書発行事業者の登録申請書について

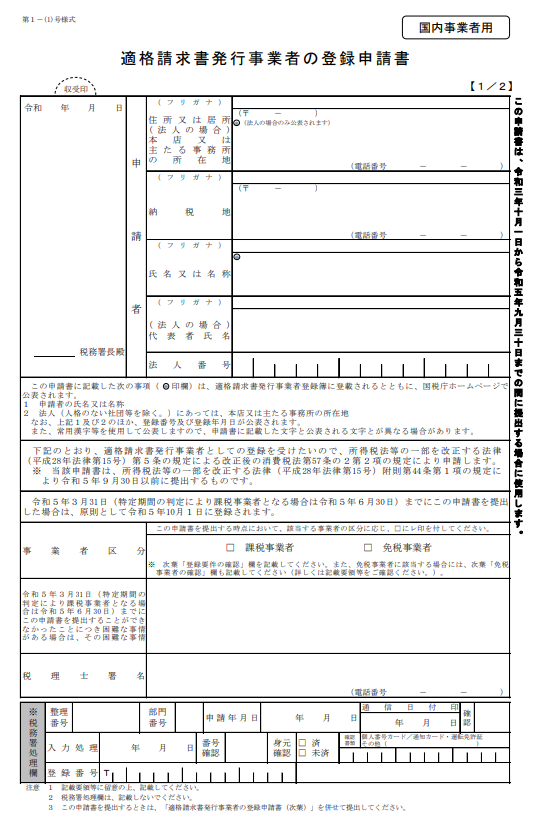

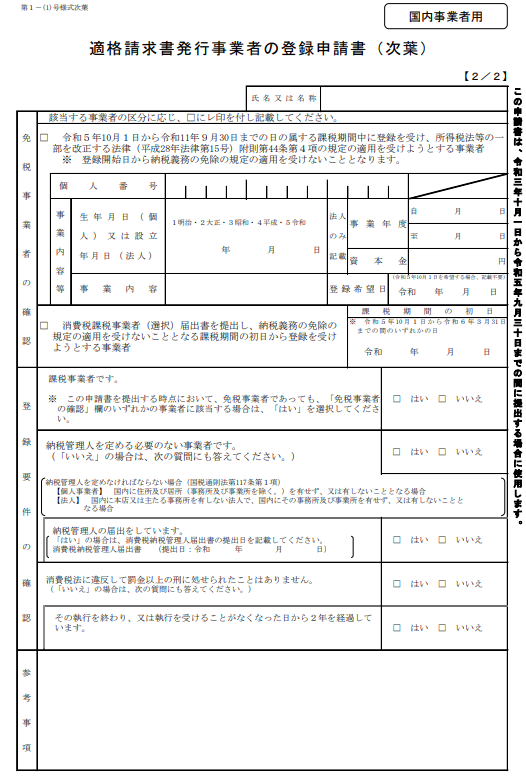

インボイス制度における適格請求書発行事業者になるためには、税務署に申請書を提出する必要があります。

その申請書とは、「適格請求書発行事業者の登録申請書」のことです。

免税事業者がインボイス導入と同時に適格請求書発行事業者になろうとする場合は、記入箇所が少し増えます。

記入例については、後ほど記事にしたいと思います。

適格請求書発行事業者の登録申請書の申請期限について

適格請求書発行事業者の登録申請書は、「〇年〇月〇日までに申請(提出)してください」というルールがあるわけではないです。

国内事業者が適格請求書発行事業者の登録を受けようとする場合に申請するものであって、いつ申請するかは国内事業者の任意となります。

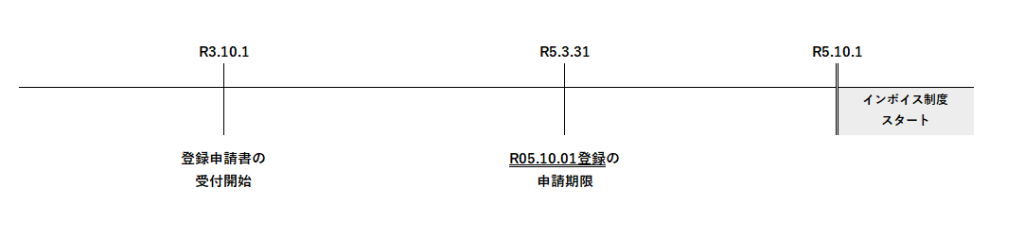

しかし、令和5年(2023年)10月1日から適格請求書発行事業者の登録を受けるためには、

原則として令和5年(2023年)3月31日までに提出する必要があります。

なお、特定期間の課税売上高又は給与等支払額の合計額が 1,000 万円を超えたことにより課税事業者となる場合は、令和5(2023年)年6月 30 日まで提出することで、令和5年(2023年)10月1日から適格請求書発行事業者の登録を受けることができます。3か月延長されます。

取引先と従来通りの取引をするのであれば、令和5年(2023年)3月31日までを申請期限と考えておきましょう。

令和5年(2023年)4月1日以降に申請した場合

国内事業者が適格請求書発行事業者の登録申請書を令和5年(2023年)4月1日以降に提出した場合は、

例えば、登録申請書を令和5年6月1日に申請して、実際の登録日が令和5年12月1日になってしまった場合

令和5年10月1日から令和5年11月30日までの2か月は「適格請求書発行事業者」に該当しないことになります。

つまり、登録番号(インボイス番号)を発行できない事業者となりますので、その事業者と取引をしても相手方は従来通りの仕入税額控除はできないことになります。

登録申請書を提出できなかったことにつき困難な事情がある場合

令和5年(2023年)3月31日までに登録申請書を提出できなかったことにつき困難な事情がある場合は、

令和5年(2023年)9月30日までの間に登録申請書にその困難な事情を記載して提出し、税務署長により適格請求書発行事業者の登録を受けたときは、令和5年(2023年)10月1日に登録を受けたこととみなされる措置が設けられています。

「困難な事情」については、その困難の度合いは問わないこととなっております。

相続による事業承継 などが具体例の一つとなります。

以上、【令和5年(2023年)3月31日まで】インボイスの申請期限について でした。