今回は、相続時精算課税制度を選択した場合の贈与税の申告書の書き方を記事にしたいと思います。

提出する申告書・届出書は3種類となり、申告書等とは別に戸籍謄本等の添付書類があります。

財産評価は別として、申告書の作成自体は難しいものではありません。

相続時精算課税制度の簡単な概要

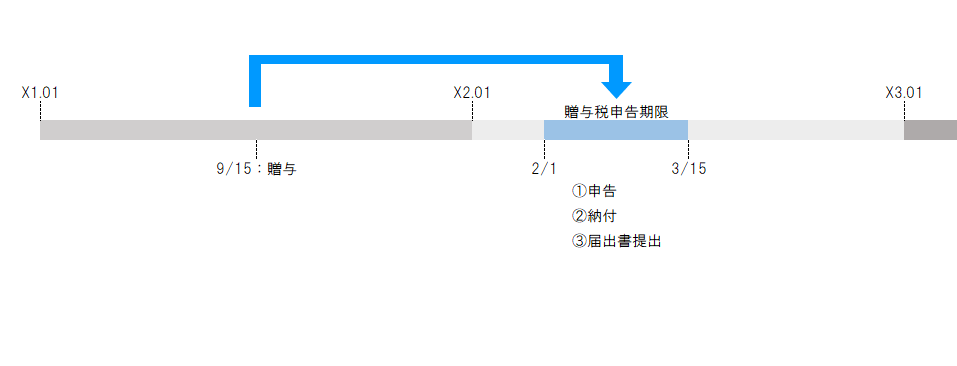

贈与時

相続時精算課税制度とは、原則として60歳以上の父母または祖父母などから、18歳(※)以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度のことです。

この制度を選択する場合には、贈与を受けた年の翌年の2月1日から3月15日の間に一定の書類を添付した贈与税の申告書を提出する必要があります。

いったん相続時精算課税制度を選択すると選択した年以後贈与者が亡くなる時まで継続して適用され、暦年課税に変更することはできません。

(※)令和4年3月31日以前の贈与については「20歳」となります。

暦年課税贈与では、基礎控除が年110万円であるのに対して、相続時精算課税贈与では、複数年の合計で2,500万円を限度にして特別控除額が設けられています。

贈与税率も暦年贈与とは異なり、相続時精算課税制度の場合は一律20%となります。

特別控除額の2,500万円を超えた部分の金額に20%を乗じて贈与税額を算出します。

相続時

相続時精算課税に係る贈与者が亡くなった時は、それまでにその贈与者から贈与を受けた相続時精算課税の適用を受ける贈与財産の価額と相続財産の価額を合計して相続税額を計算します。

この場合の相続財産と合算する贈与財産の価額は、贈与時の価額となります。

そして、その相続税額 から 既に納めた相続時精算課税に係る贈与税相当額 を控除して納付すべき相続税額を算出します。

贈与税額が相続税額よりも大きい場合は、還付もあり得ます。

相続時精算課税の贈与税申告書の記載箇所

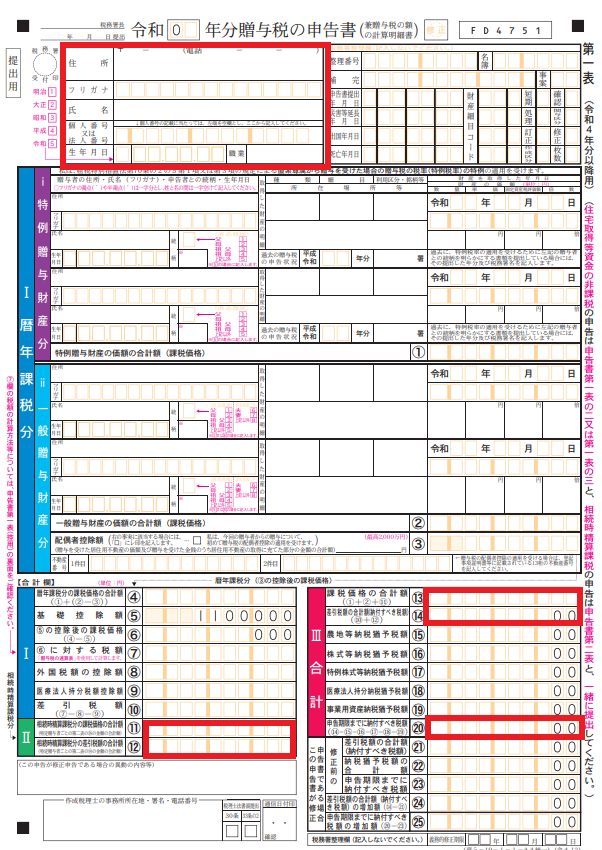

申告書第一表

左上の赤枠に「受贈者(贈与を受けた側)」の住所、氏名、フリガナ、マイナンバー、生年月日、職業を記載します。

下の赤枠の3つについては、第二表からの転記となります。

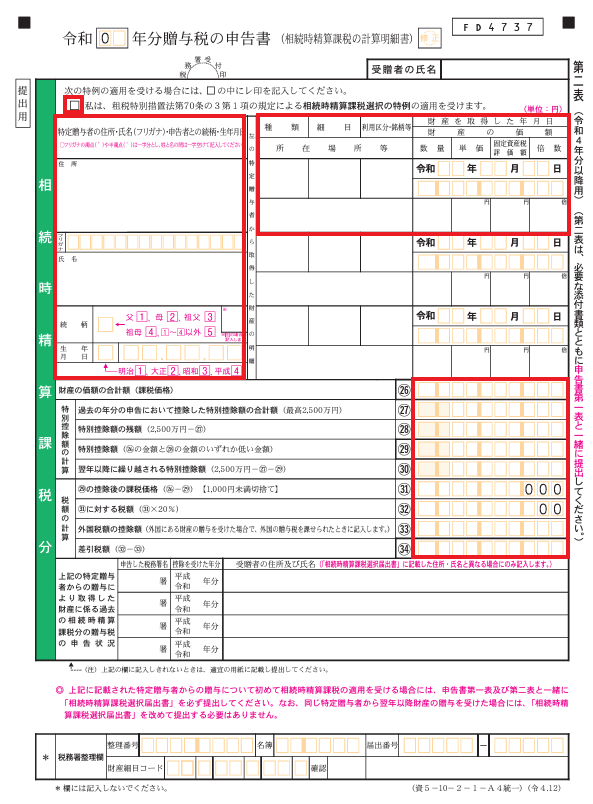

申告書第二表

「相続時精算課税選択の特例の適用を受けます。」にチェックをいれます。

「特定贈与者(贈与した側)」の住所、氏名、フリガナ、マイナンバー、続柄、生年月日を記載します。

「財産の明細」を記載します。財産評価ソフトから連携して入力することが多いかと思います。

財産の明細については、財産の種類に応じて記載不要な箇所があります。

- 種類 土地

- 細目 宅地

- 利用区分・銘柄等 自用地

- 所在場所等 ○○県○○市○○●丁目~~

- 財産を取得した年月日 贈与日(登記完了日または契約日)

- 財産の価額 財産評価額(時価)

- 数量 ㎡

- 単価

- 固定資産税評価額

- 倍数

㉖から㉞の課税選択、特別控除額、税額など

「財産の明細」の財産の価額から課税価格・税額を算出しますが、過年度に相続時精算課税の贈与を受けている場合は、その情報も記載します。

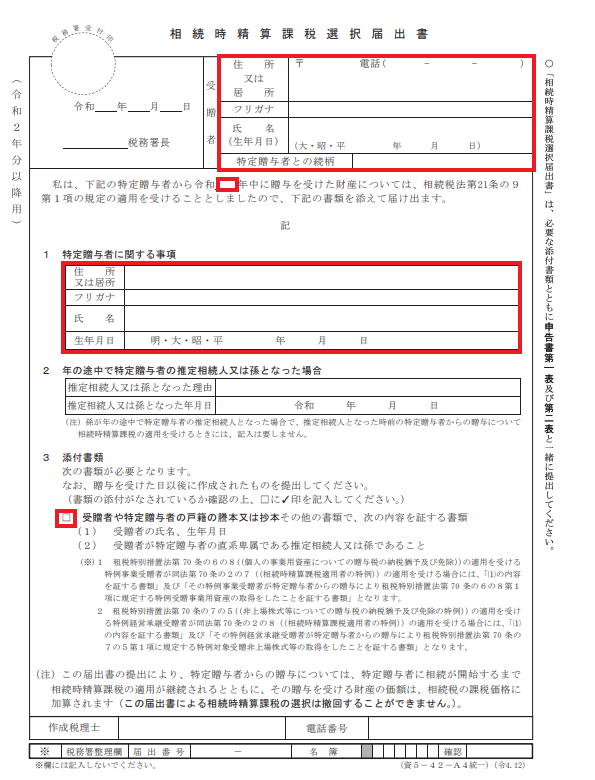

相続時精算課税選択届出書の記載箇所

届出書の記載箇所

贈与税申告書の第一表・第二表と同じく「受贈者」「贈与者」の住所・氏名などを記載します。

また、「添付書類」の箇所についてチェックを付けます。

届出書の添付書類

受贈者の戸籍の謄本または抄本その他の書類で、次の内容を証する書類

① 受贈者の氏名、生年月日

② 受贈者が贈与者の推定相続人である子または孫であること

以上、【記載箇所】相続時精算課税の贈与税申告書の書き方 についてでした。