確定申告や法人の決算の納付時期に理由があって資金繰りが厳しい場合、換価の猶予申請書を提出することで、

複数回に分けて納税できることがあります。

1ヵ月~2ヵ月弱ほど納付期限を延ばす手段としては、振替納税やクレジットカード納付という方法もあります。

今回は換価の猶予申請書について記事にしたいと思います。

国税の換価の猶予とは

国税が未納であることを原因とした換価(=財産の差押・売却)を猶予してもらうことをいいます。

換価の猶予とは、国税を一時に納付することにより事業の継続又は生活の維持を困難にするおそれがある場合において、納税について誠実な意思を有すると認められるときは、申請に基づき換価の猶予を受けることができる手続となります。

なお、その申請に係る国税以外の国税の滞納がないことも適用のための要件となります。

国税徴収法:第151条の2より

猶予の期限は、国税の納期限から6月以内にされた申請書の申請に基づき、1年以内の期間に限ります。

換価の猶予申請書

こちらが、換価の猶予申請書となります。

国税庁ホームページよりPDFとエクセルがダウンロードできます。

この換価の猶予申請書と添付書類を併せて提出することになります。

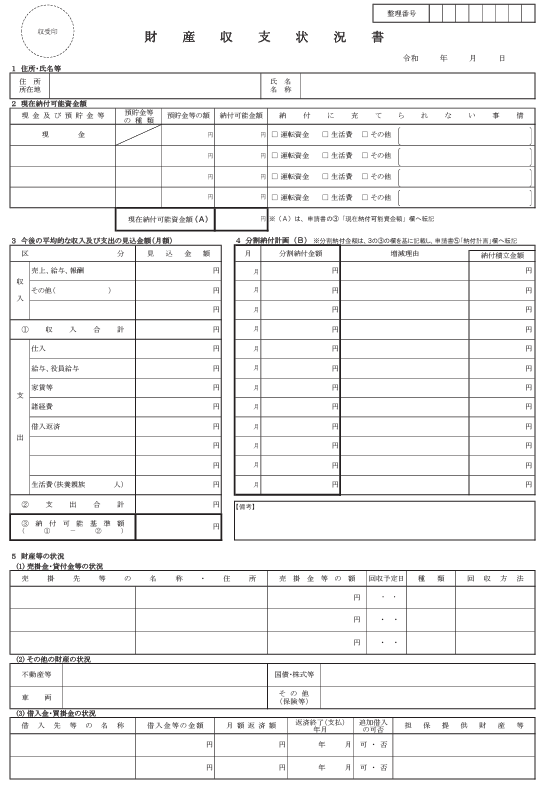

財産収支状況書

こちらが、財産収支状況書となります。

国税庁ホームページよりPDFとエクセルがダウンロードできます。

(下記の財産目録・収支の明細書も載っています。)

財産収支状況書は、猶予してもらう税額が100万円未満の場合に添付する書類となります。

猶予税額が100万円超となる場合は、「財産目録」及び「収支の明細書」が添付書類となります。

担保の提供について

猶予の申請をする場合は、原則として、猶予を受けようとする金額相当額の担保を提供する必要があります。

しかし、次のようにいずれかに該当する場合は、担保提供をする必要はありません。

- 猶予税額が100万円以下

- 猶予期間が3ヶ月以内

- 担保として提供できる種類の財産がない等

「担保として提供できる種類の財産」について

財産であれば何でも担保にできるわけではありません。

担保の種類は次のものに限ります。

換価の猶予申請書の提出方法

書面(郵送)での提出のほか、e-Taxによる提出も可能となります。

以上、【国税の納付が困難】換価の猶予申請書を提出して納付の分割ができる についてでした。