廃業、休業、業績不振、災害等があれば、今年の所得が前年よりも下落するであろうと予測がたつと思います。

上記のような原因のため、予定納税を納めることが難しい場合に提出できる書類が「予定納税の減額申請書」となります。

例年に比べて、令和4年は提出が多くなる書類の一つではないでしょうか。

所得税の予定納税について

所得税の予定納税について

まずは、条文を確認したいと思います。(一部省略している箇所もあります。)

第104条 予定納税額の納付

居住者は、第1号に掲げる金額から第2号に掲げる金額を控除した金額(以下この章において「予定納税基準額」という。)が15万円以上である場合には、第一期(その年7月1日から同月31日までの期間をいう。)及び第二期(その年11月1日から同月30日までの期間をいう。)において、それぞれその予定納税基準額の3分の1に相当する金額の所得税を国に納付しなければならない。

一 前年分の課税総所得金額に係る所得税の額(当該課税総所得金額の計算の基礎となつた各種所得の金額のうちに譲渡所得の金額、一時所得の金額、雑所得の金額又は雑所得に該当しない臨時所得の金額がある場合には、政令で定めるところにより、これらの金額がなかつたものとみなして計算した額とする。)

二 前年分の課税総所得金額の計算の基礎となつた各種所得につき源泉徴収をされた又はされるべきであつた所得税の額(当該各種所得のうちに一時所得、雑所得又は雑所得に該当しない臨時所得がある場合には、これらの所得につき源泉徴収をされた又はされるべきであつた所得税の額を控除した額)

要約すると、

「 前年の所得税額 - 前年の源泉所得税額 ≧ 15万円 」であれば、

予定納税という「所得税の前払い」を1期と2期に分けて納めなければなりません ということです。(義務規定)

予定納税額は、(前年の所得税額 - 前年の源泉所得税額)÷ 3 で算出します。

①前年の所得税が50万円 ②源泉所得税が20万円 の場合

→1) ①-②=30万円 ≧ 15万円

2) 30万円÷3 = 10万円

- 第1期 10万円 納付

- 第2期 10万円 納付

- 翌年の確定申告

・R04年分の所得税が45万円 → 45万円-10万円-10万円=25万円の納付

・R04年分の所得税が15万円 → 15万円-10万円-10万円= 5万円の還付

上記の「翌年の確定申告」の計算結果でわかるように、予定納税はあくまでも「所得税の前払い」に相当するものとなります。

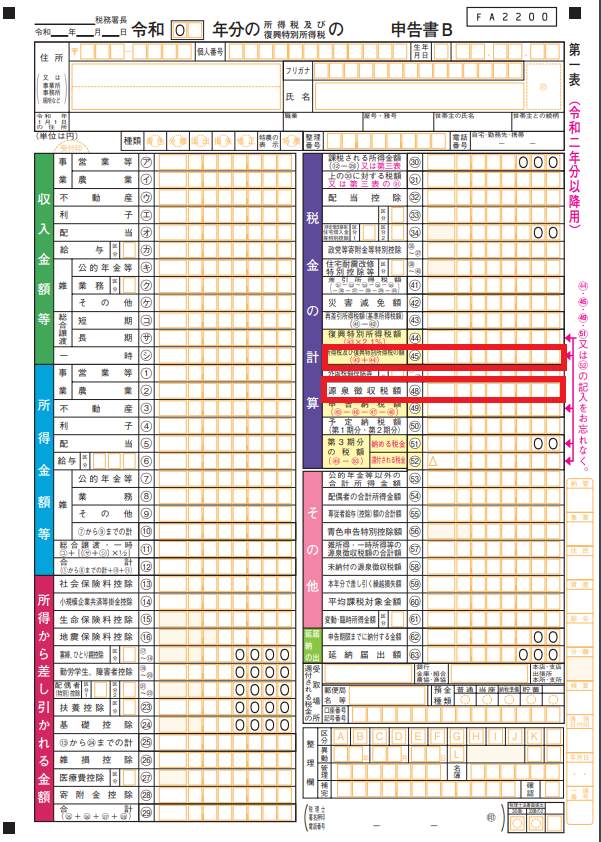

確定申告書Bでの簡単な確認方法

譲渡所得や一時所得などがない場合は、前年の確定申告書の「㊺所得税及び復興特別所得税の額」と「㊽源泉徴収税額」より確認することができます。

画像の赤枠の箇所となります。

所得税の予定納税の減額申請書について

前年の所得が急に増えたため予定納税を納める義務はあるが、資金繰りが苦しい方もいるかと思います。

そのような場合は、予定納税の減額申請書を提出することで、予定納税の減額を申請できます。

予定納税の減額申請書について

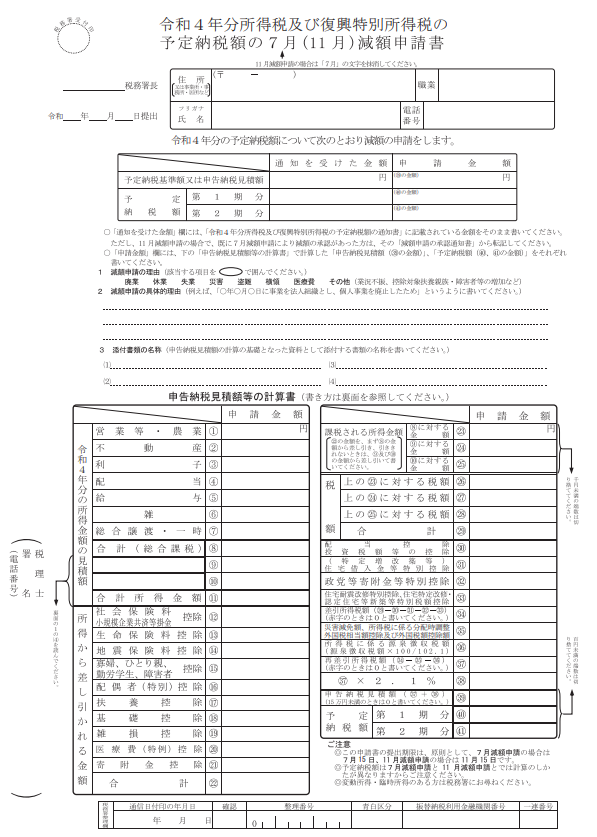

こちらが、所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書となります。

記載すべき事項は次の通りです。

- 1 減額申請の理由

- 2 減額申請の具体的理由

- 3 添付書類の名称

- 申告納税見積額等の計算書

「申告納税見積額等の計算書」は簡略化された確定申告書のようなものとなります。

見慣れない書類かもしれませんが、内容は難しいものではありません。

予定納税の減額申請のための要件

次の3つが要件となります。

- 今年の6月30日の現況で、(第2期だけ減額申請する場合は、10月31日の現況)

- 申告納税見積額 < 予定納税基準額 と見込まれること

- 減額申請書のほか、添付書類として「損益計算書」を提出すること

損益計算書は、会計ソフトで期間指定をしたものを添付しましょう。

半年分の試算表でおおよその担税力は把握できます。資金繰り等が厳しいようであれば、減額申請するようにしましょう。

予定納税の減額申請書の提出時期

第1期分と第2期分を合わせて減額申請する場合

その年の7月1日から7月15日までに提出

第2期分だけを減額申請する場合

その年の11月1日から11月15日までに提出

なお、提出期限が土・日曜日・祝日等である場合は、これらの日の翌日が期限となります。

予定納税を無視したら罰金がかかる

予定納税は、「税金の前払い」に過ぎません。

だからといって、予定納税の通知を無視して 納付しない という選択肢は取らないようにしましょう。

一つ目の目次で確認したように「所得税法 第104条 予定納税額の納付」は義務規定となっています。

つまり、予定納税は義務であるため、納期限までに納付する必要があります。

期限内に納付しなかった場合は、ペナルティとして延滞税が加算されてしまいます。

延滞税は高いので非常にもったいないです。(税率についてはコチラを参考に)

払わないで済むようにしましょう。

7/10(令和4年は7/11)が期限の「上半期の源泉所得税の納付」に加え、「社会保険の算定基礎届」「労働保険の年度更新」と 7月は意外と忙しいものです。

直近の繁忙期である3月決算法人の申告に比べると、「質より量」といえる業務なのでプレッシャーは少ないですが。