別表四と別表五(一)の検算式について記事にしたいと思います。

通常の場合の検算と還付になる場合の検算についてです。

税務ソフトに検算機能が付いているとは思いますが、知っておいて損はないです。

通常の場合の別表四と別表五(一)の検算

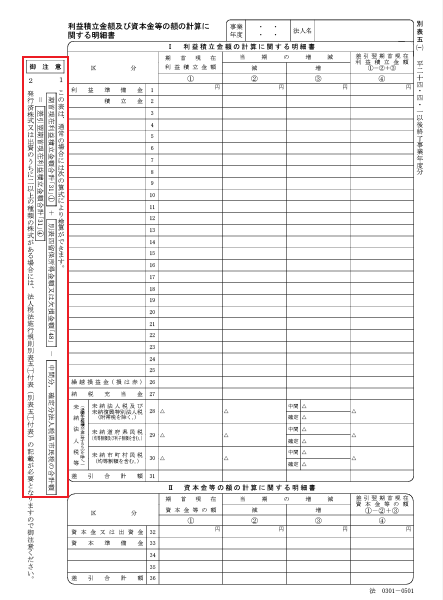

検算方法については、別表五(一)の左側に注意事項として記載されています。

次のよう画像の赤枠部分です。

期首利益積立金額合計「31」① + 別表四”留保”所得金額又は欠損金額「48」 - 中間分、確定分法人税県市民税の合計額

=差引翌期期首現在利益積立金額「31」」④

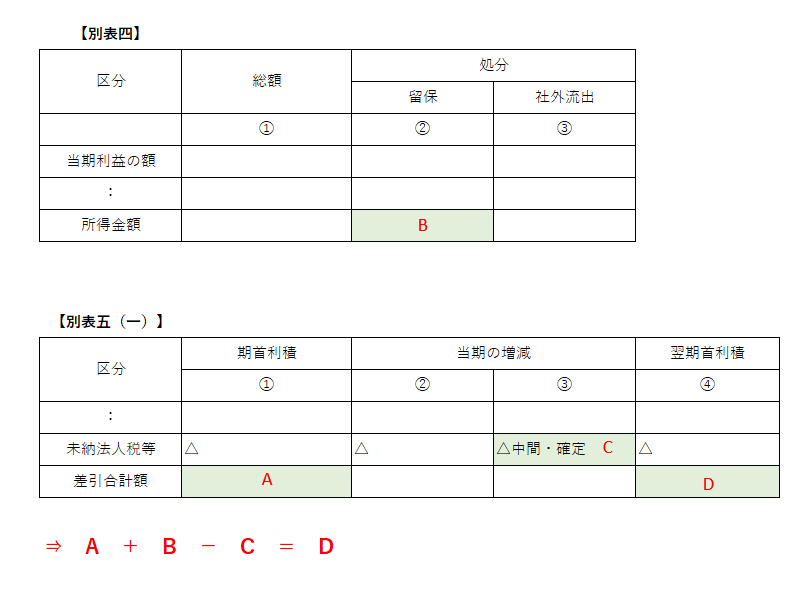

検算式を図で表すとこのようになります。

検算自体は難しいものではありません。

別表四と別表五(一)から3つの金額を集計するだけです。

次のいずれかに該当する場合には、検算結果が一致しないことがあります。

- 中間納付額の還付金がある場合

- 適格合併等により移転を受けた資産等がある場合

- グループ法人税制における寄附修正事由を行った場合

予定納税が還付となる場合の検算(還付金を未収計上しない場合)

予定納税(中間申告)が期末の決算において還付されることがあります。

例)予定納税における法人税が100万円、その事業年度の年間の法人税が70万円、翌期に還付される法人税が30万円の場合

還付される法人税について、期末に会計処理をしない場合。

その場合、別表五(一)において次のような備忘処理をすることになります。

※ 別表四では何もしません。

この還付される税金は「翌期」に入ってからとなります。

そのため、当期末時点で【未収入金 30万円 / 雑収入 30万円】といった会計上での収益計上をしない場合は、

別表四においても何も処理をすることはありません。

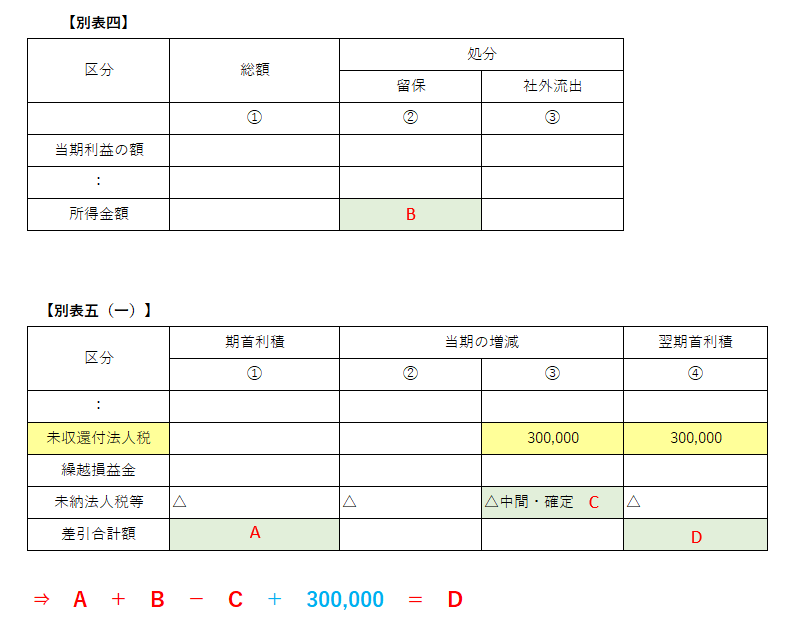

別表四の留保項目には含まれていないが、別表五(一)では③に含まれているという状態になっています。

そのため、検算をする際は、還付される30万円をプラスしなければなりません。

別表五(一)においては、「未納法人税等」と「未収還付法人税」を検算上は相殺するというイメージでOKです。

予定納税が還付となる場合の検算(還付金を未収計上する場合)

予定納税(中間申告)が期末の決算において還付されることがあります。

例)予定納税における法人税が100万円、その事業年度の年間の法人税が70万円、翌期に還付される法人税が30万円の場合

会計上は、【未収入金 30万円 / 雑収入 30万円】の仕訳を決算整理仕訳として計上

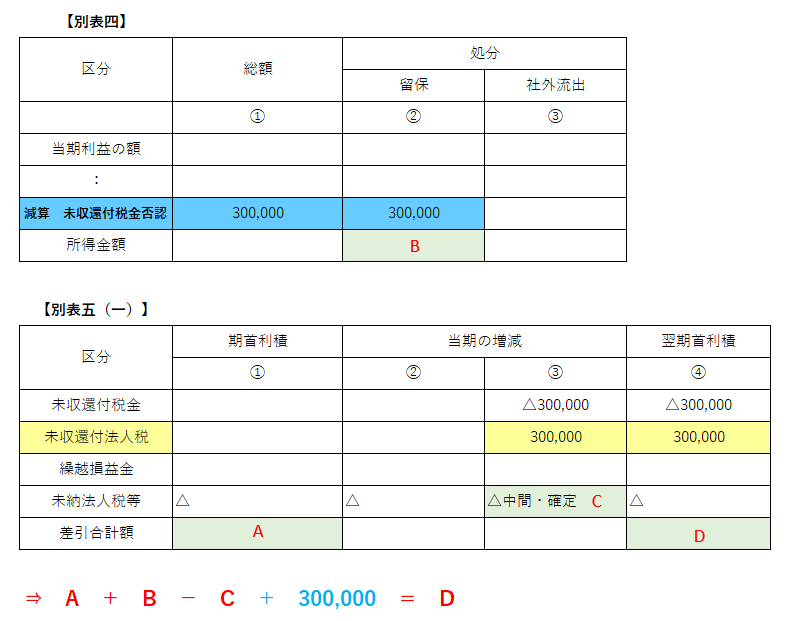

その場合、別表五(一)において次のような備忘処理をすると同時に、別表四においても否認(還付の権利が確定するのは翌期の申告時点のため)をする必要があります。

別表四の「未収還付税金否認」300,000円の別表四の”減算留保”項目は、別表五(一)においても「未収還付税金」△300,000円と適切に反映できています。(減算のため△表示となります。)

そのため、検算をする際は、別表五(一)にだけ表示されている「未収還付法人税」30万円をプラスしなければなりません。

別表五(一)においては、「未納法人税等」と「未収還付法人税」を検算上は相殺するというイメージでOKです。

以上、【別表の検算】予定納税が還付となる場合の検算式 についてでした。