Withholding Tax = 源泉所得税 です。

税理士事務所・会計士事務所に依頼せず、自分で確定申告をしている方は見落としがないようにしましょう。

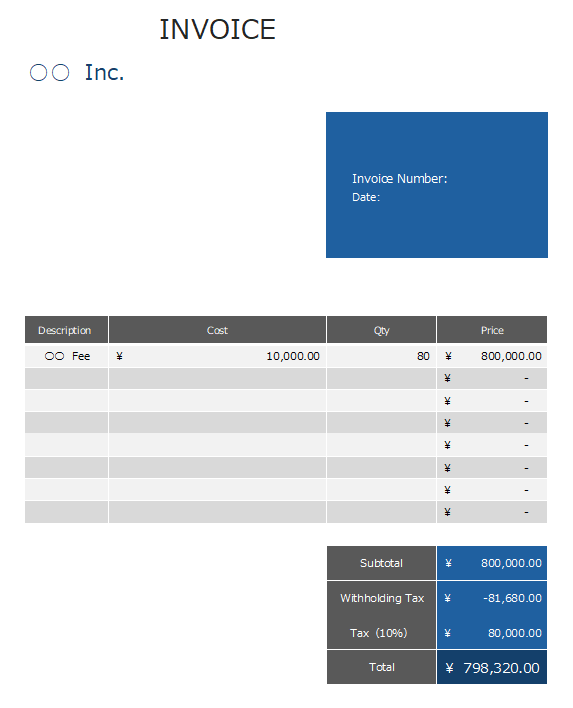

請求書が指定のフォーマットの場合

例えば、次のようなフォーマットです。

▶内容 Description(Serviceなど)

▶単価 Cost(Amount)

▶数量 Quantity

▶金額 Price

▶小計 Subtotal

この辺りは、何の仕事をいくらの単価で請け負ったかという意味なので、わかるかと思います。

▶消費税 Tax(10%)

これも10%の消費税という意味なので、わかるかと思います。

▶源泉所得税 Withholding Tax(WHT)

給与収入でも天引きされていた「源泉所得税」です。

上記の請求書の例では、分かりやすくマイナス表記しています。(-81,680.00)

特定の報酬・料金については、事業報酬から源泉所得税を差し引く必要があります。

この源泉所得税について、確定申告書に正しく反映しないと所得税を多く納め過ぎてしまうことになります。

源泉徴収となる報酬の範囲についてはこちらを参考にしてください。

クラウド会計で入金額だけを売上高としているケースがある

個人事業主の方で、【クラウド会計 ✕ 通帳連携】を利用して、確定申告をしている方も多数いらっしゃると思います。

通帳からの仕訳作成の時間が大幅に短縮できますので、非常に便利なサービスです。

しかし、知識不足のため、取引先からの通帳入金額をそのまま売上高として処理してしまっているケースがあります。

このケースは、売上高の過少計上となっていますので、所得税・消費税の計算が正しくできていないことになります。

【誤った仕訳】

(普通預金)798,320 (売上高 )798,320 ○○Inc.

【正しい仕訳】

▶売上高の計上・売掛金の発生

(売掛金 )880,000 (売上高 )880,000 ○○Inc.

▶売掛金の回収

(普通預金)798,320 (売掛金 )880,000 ○○Inc.

(仮払金 ) 81,680 ○○Inc. 源泉所得税

上記の仕訳では、「源泉所得税」の勘定科目を「仮払金」として処理していますが、「事業主貸」でも問題はありません。

しかし、事業主貸として処理した場合は、翌期へ更新した際に「残高」が貸借対照表から消えます。(元入金として集計されるため。)

源泉所得税の金額を貸借対照表で管理したい場合は、仮払金で処理するか、分かりやすい勘定科目の作成をおすすめします。

源泉所得税を確定申告書に反映(事業所得の場合)

【正しい仕訳】

▶売上高の計上・売掛金の発生

(売掛金 )880,000 (売上高 )880,000 ○○Inc.

▶売掛金の回収

(普通預金)798,320 (売掛金 )880,000 ○○Inc.

(仮払金 ) 81,680 ○○Inc. 源泉所得税

上記の仕訳を作成しても「源泉所得税」を確定申告書に反映させなければ所得税を納め過ぎてしまいます。

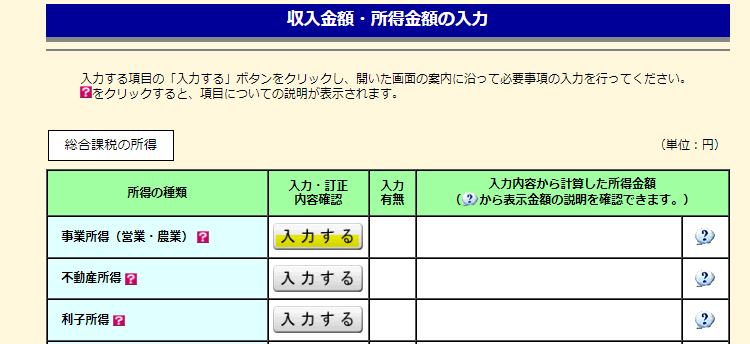

確定申告書作成コーナー

事業所得の場合は、所得の種類:事業所得(営業・農業)の「入力する」を選択します。

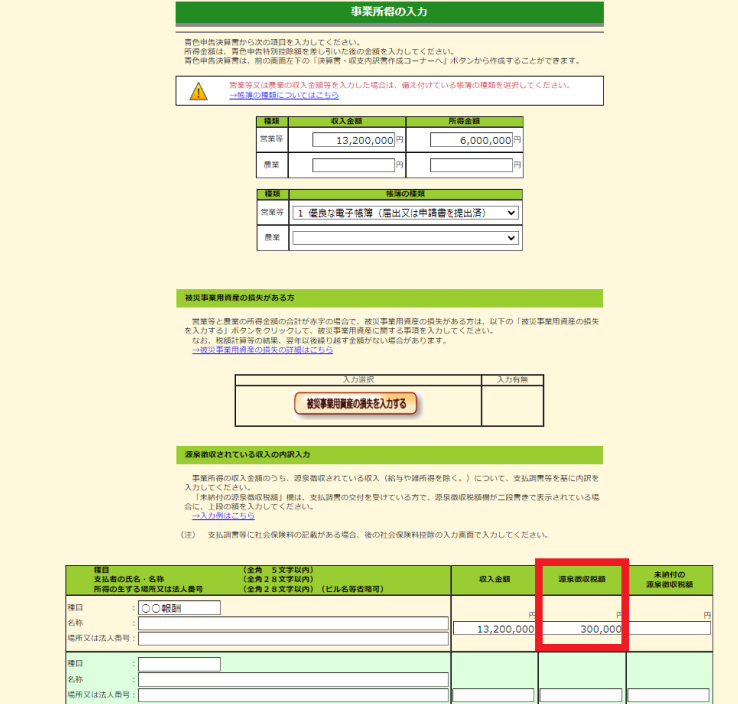

画面下の方に「源泉徴収税額」を入力できる画面があるので、そこで入力します。

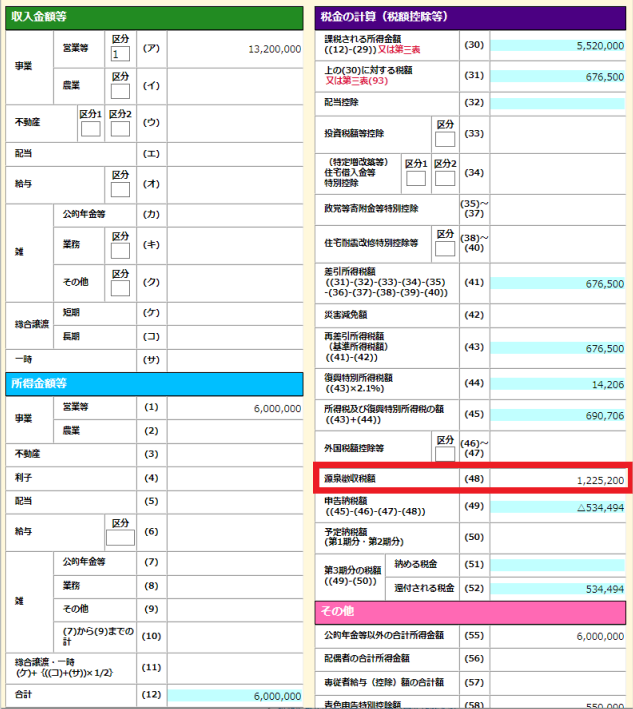

その後、すべての項目を入力が終わりましたら、「計算結果確認」の画面で源泉所得税が正しい反映されているかを確認することができます。

「税金の計算(税額控除等)」の(48)に源泉所得税は反映されます。

(45)の「所得税及び復興特別所得税の額」では、690,706円の税額になっていますが、

(48)の「源泉所得税」があることによって、

(49)の「申告納税額」は△534,494円となり、所得税は還付されます。

上記の例でいえば、

源泉所得税を確定申告書に反映させずに申告していた場合は、690,706円の納付となります。

ただの一例ですが、53万円の還付か69万円の納付かで大きく差が出るかと…!

以上、【Withholding Tax】フリーランスは確定申告での見落としに注意 についてでした。